芒果超媒凭什么“升升不息”?

【慧聪广电网】发布2021年财报和今年一季报之后,芒果超媒已经连续两天逆市增长。4月25日盘中股价一度上涨6.25%;4月26日截至收盘,每股报收30.45元,涨幅达5.29%。而同期A股市场两天连续下跌重挫200点,4月26日收盘已跌破2900点。

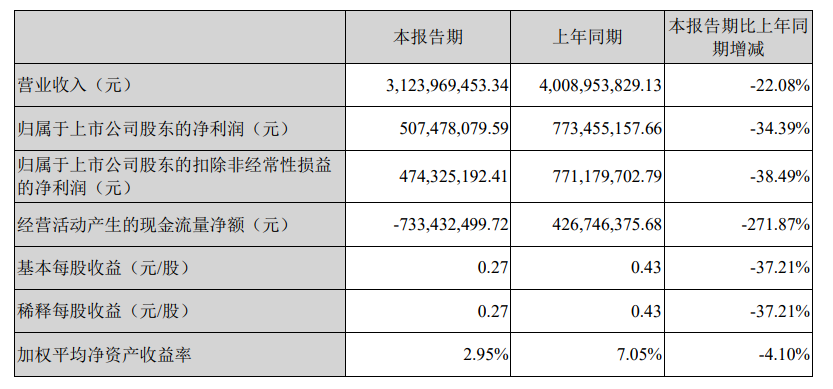

其实芒果超媒的一季报数据并不算好看,营业收入31.24亿元,同比下滑22.08%,归属于上市公司股东的净利润5.07亿元,同比下滑34.39%,连续两个双位数下滑,而市场似乎视而不见。

这或许是因为,公司在2021年的一些表现更加抢眼。除了仍持续盈利,如会员增长至5040万,达到了芒果超媒去年初的预期;还有广告招商表现,这部分业务收入达50亿元,同比增长31.75%。在长视频行业的寒冬期,这些数据表现都相当喜人。

此外,财报发布的前一天,芒果TV上线了《声生不息》的先导篇和第一期。

根据猫眼专业版数据,《声生不息》首日播放量累计达2.03亿。结合当下的股价增长,很容易让人想到2020年《乘风破浪的姐姐》上线后带动的市场热度。芒果超媒用其爆款孵化的能力,进一步纾解了一季度内容乏力可能带来的影响。

也需要看到,去年以来芒果超媒股价的两次腰斩,排除监管强化、劣迹艺人对行业的普遍影响,也存在市场对芒果TV的某些预期未达标。而当下的这一轮增长,是否表现出芒果超媒对这些预期的某种回应,值得进一步解读。

三大亮眼表现下

人人都爱芒果超媒

对于今年一季度营收和净利润同比双降,芒果超媒表示有两个原因:一是由于疫情反复影响内容生产进度,导致其一季度重点综艺节目排播延后;二是去年同期爆款综艺《乘风破浪的姐姐2》热播,推动去年广告及会员收入基数显著增高。

公司业绩与具体节点的内容热度挂钩,这在长视频行业是普遍性规律。这也是为什么双降并未影响用户对芒果超媒长线发展的疑虑。在财报中也提到,后续Q2及Q3阶段,《哥哥》系、《姐姐》系及《声生不息》等IP将陆续上线。

所以在目前的节点上,相比受影响较大的一季度,大众对芒果超媒接下来出现业务增长仍保持乐观。

应该说,芒果超媒此次报告获得的普遍正面反响,恰恰在于迎合了市场的长期观察,表现出在固有优势领域的差异化领先。

综艺领域表现出的内容能力,会员持续增长的拉动能力,以及广告招商能力,此次财报中这三方面的表现相辅相成,成为市场对芒果超媒想象力的支撑点。

首先是综艺领域的内容能力。虽然《浪姐2》和《披荆斩棘的哥哥》并未能延续《浪姐1》的热度,但这并不影响芒果TV在综艺方面的强势地位。

主要表现一是孵化原创IP的能力,在行业以综N代为主要卖点的当下难能可贵;二是开发IP的“裂变式创意”,比如去年以来《大湾仔的夜》《我们的滚烫人生》等“哥哥”系综艺也有不错的表现。

这种优势进一步对会员增长和广告招商都产生了正向作用。

会员增长方面,芒果TV会员数的跃迁正是从《浪姐》出圈的2020年开始,2019年末至2021年末,芒果TV的有效会员数分别为1837万人、3613万人、5040万人。

行业普遍会员滞涨的当下,这种增长速度有相对后发、仍处于高速增长期的影响。此前对芒果TV的质疑也存在2021年出现的增速放缓,但目前来说,会员拉动还未出现见顶趋势。

而在行业寒冬期、广告收入普遍增长放缓甚至退潮的当下,芒果TV广告招商收入同比增长31.75%的表现或许引人注目,去年新增开拓广告客户118个,各类广告品牌总数超1000个。需要指出的是,这种增长一定程度上有《浪姐1》对《浪姐2》业务的带动,上半年广告收入增速高达75%。

但年增速超过30%的表现,还是为市场提供了芒果TV“招商能力强”的认知找到了新的依据。根据海报信息,《声生不息》目前已经拿下了九个招商,据悉招商总收入超过6亿元;根据财报会信息,《姐姐》和《哥哥》的冠名价格相较于去年也会有所增加。

在长板业务方面表现出的优势,整体让市场对芒果超媒有了更多信心。据统计,芒果超媒近一个月获得了近19份券商研报关注,有17家维持“买入”评级。这“人人都爱芒果超媒”的态势,仿佛梦回2020年。

再度上涨背后

芒果超媒能否追上预期?

谈芒果超媒,“盈利”是绕不开的话题。2021年公司实现营业总收入153.56亿元,同比增长9.64%;归属于上市公司股东的净利润21.14亿元,同比增长6.66%。

犀牛君曾多次解读芒果超媒保持盈利的优势,一是内容获取的成本优势较大,能以每年平均5亿元的价格获得湖南卫视的内容包;二是在视频业务方面,较其他平台多出一部分运营商业务收入。

在新的年报中,运营商业务报告期内实现营业收入21.2亿元,同比增长27.17%。这一方面得益于内容优势,另一方面在与中国移动咪咕文化开展围绕大屏业务、5G创新业务等方面的深度战略合作,加大各省业务拓展力度。

这实际上表现出了芒果超媒的特殊性,芒果TV是目前唯一“国资国企”身份的视频平台。去年阿里系退场、中移资本增持后,进一步强化了这种定位。

这或许能解答第一点质疑,即去年多位劣迹艺人翻车,以及文娱领域监管升级带来的风险。

应该认为,强化国有背景的举措,一定程度上有增强平台确定性的意图。在财报会上,对内容监管的回复表示:“监管对芒果是最有利的,对政策的边界是最清楚的。” 还援引了《声生不息》得到了监管部门的高度肯定作为例子。

但同时,以“娱乐立台”的湖南广电,去年底发力主旋律同样带来了市场质疑。如何在推动价值升级的同时,保持内容对观众的吸引力,芒果TV也在进行探索。

这主要表现在剧集领域。根据财报,芒果TV目前拥有29个影视制作团队和34家“新芒计划”战略工作室,去年推出季风剧场,出现了如《我在他乡挺好的》《与君歌》《江照黎明》等表现较好的剧集。但也应该看到,相比其他平台,芒果TV在头部剧集方面的占比仍然较低,还需进一步补足。

财报会提到,从5月起《妻子的选择》《张卫国的夏天》等剧集都在审核排期中,总局的国家重点项目、公司作为出品方的《天下长河》前期口碑也很好。

同时,芒果TV从去年开始通过“大芒计划”发力短剧、微综,也推出了《进击的皇后》《别惹白鸽》《念念无明》等一系列出圈项目,成为建构多元化内容、吸引各圈层受众的新动态。作为业务补足的表现还是可圈可点。

但这些内容发力也势必伴随着内容成本的提升。这也涉及到第三点行业疑虑,随着芒果TV要突破既有圈层用户,更高的内容支出下还能否保持平台盈利。

目前来看芒果TV的财务状况还比较健康,这一是得益于盈利能力,二是目前的估值和收入情况也带来了更好的融资环境。反而是能否通过内容发力真正覆盖更多圈层用户,还需要芒果TV拿出更有说服力的内容。

长视频寒冬

如何“升升不息”?

今年一季度,Netflix首次出现用户负增长,带动了对长视频行业的再一轮唱衰。

问题是比较相似的,一方面是用户增长的普遍乏力,网民用户渗透率逐渐见顶;二是收入能否覆盖内容成本,Netflix提出的“会员+广告”的营收模式,在国内其实已经持续多年,但仍面临着严重的亏损问题。

从长线来说,行业需要升级内容,让用户愿意为好内容付费,这种逻辑在芒果TV《浪姐》的会员拉动效果上表现尤为明显,但更关键的是打造持续输出优质内容的能力。

而在短期内,收入“开源”是各平台提升业绩的主要路径。从2020年底开始的长视频涨价潮下,爱奇艺和腾讯视频已经两次调价,芒果TV、咪咕视频也陆续提高平台会员费。

以涨价为主要增收途径的背后,在寻找新营收途径方面,行业的相关尝试从未停止。

以芒果超媒为例,探索“长视频+电商”的模式推出了“小芒电商”。财报会介绍,经过去年一年的发展探索,小芒电商有两个类目达到了行业第一,DAU目标达到200-300万,希望在明后年实现盈亏平衡。

此次公告显示,芒果超媒控股股东芒果传媒有限公司出资2.86亿元对芒果超媒全资子公司小芒电商进行增资,占股33.33%。也应该看到,目前小芒电商还处于战略投入期,一定程度上造成了去年Q4的业绩下滑。

此外,芒果TV在3月刚刚在数字藏品领域发力,,推出了基于光芒链的数字藏品平台,如“芒果崽”、《尚食》角色纪念卡等数字藏品上线即秒空。

还有去年芒果超媒对线下实景娱乐的布局,根据财报会介绍,这在一定程度上受到疫情影响,本来预期到目前应该已经开店7-8家,将在疫情放缓后大规模推进。

这些对多元化营收路径的尝试,也是各平台目前的共性动作,比如腾讯推出的新文创战略,将多个业务板块联动;爱奇艺则推出了“一鱼多吃”的理念,并初步通过《风起洛阳》进行了尝试。在海外,Netflix去年以来在游戏、电商领域动作频频。

而芒果超媒在这方面的优势或许是,相对健康的财务状况,为这些尝试提供了较好的基础,而这些动作反过来也为延续平台的良性发展提供了可能性。在当前的行业环境下,持续盈利能力具有的优势还将继续扩大。

很多问题仍等待芒果超媒解答,比如剧集领域的发力,又如目前的会员增长还有多久会撞上天花板,广告招商能否长期匹配预期。但要回答这些问题,芒果超媒和行业都需要时间。