广告与营销篇:电商/本地生活高韧性,短视频持续获取增量

【慧聪广电网】【前言】

“前向收费”与“后向收费”是消费互联网的一种业务划分方法。其中“前向收费”即向C端用户收费,包括会员付费、游戏、直播打赏等;“后向收费”指向B端收费,主要是广告与营销的业务模式(不包括云、SaaS等B端业务)。百度也曾组建“前向收费业务群组”与“搜索业务群组”,分别聚焦C端用户的付费业务与传统的搜索广告业务。在此,我们将各家互联网公司近几个季度的“前向收费”与“后向收费”业务进行横向对比。

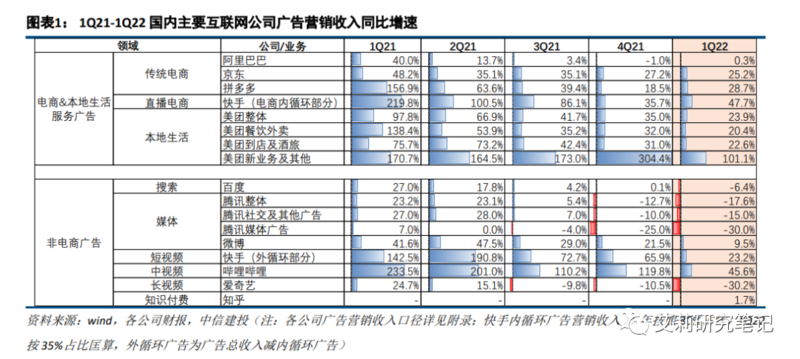

本报告主要聚焦“后向收费”业务,即广告营销收入。我们发现最近几个季度电商、本地生活平台的广告营销业务表现出更好韧性,此外,短视频广告依托流量的快速增长也保持稳健的增速。

如京东/拼多多/美团一季度广告营销收入增速都在20-30%,快手一季度广告增长32.6%,而腾讯、百度、爱奇艺等平台的广告营销收入阶段性承压,一季度分别同比下降17.6%、6%、30.2%。

我们认为这背后体现出三点变化:

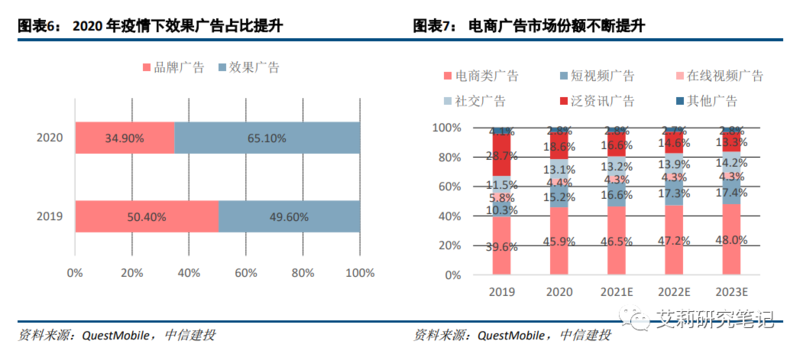

1)广告主端:疫情与消费经济承压之下,品牌/商家更注重ROI,电商/本地生活平台的效果广告获更多份额。电商、本地生活平台的广告离用户交易环节更近,主要类型为效果广告,以引导用户的点击(CPC)与交易(CPS)。2020年疫情效果广告相对品牌广告份额提升,从19年49.6%提升至2020年65.10%,电商广告占比从19年39.6%提升至2020年的45.9%,预计22年将进一步提升至47.2%。

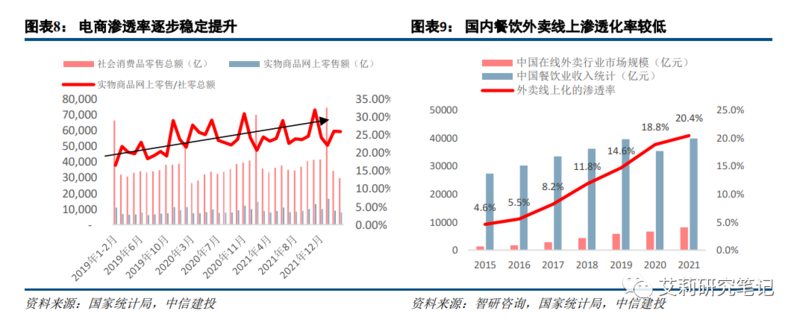

2)用户端:在线上购买商品、服务的渗透率进一步提升。电商、外卖等线上消费增速快于消费大盘,22年3-4月实物商品网上零售额占社零比重25.96%、25.88%,同比提升1.57pct、2.64pct,外卖对餐饮业渗透率也从疫情前19年的14.6%上升至21年的20.4%。近两年疫情进一步教育用户通过线上平台实现商品、服务或餐饮消费的习惯,未来各品类线上渗透率提升是长期趋势。

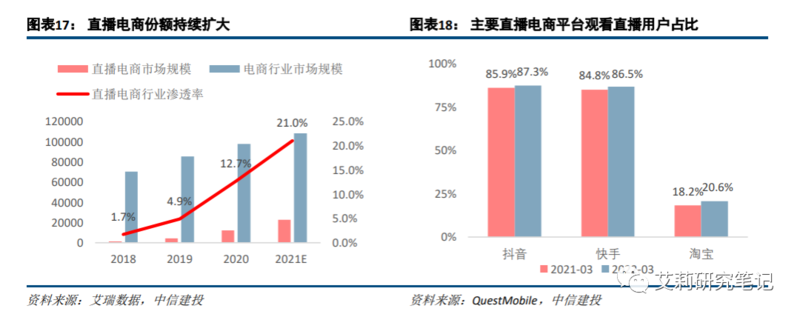

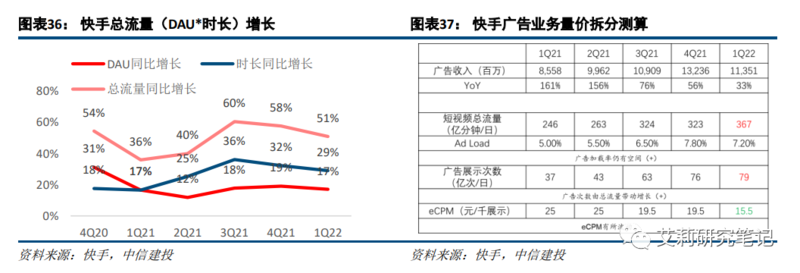

3)流量端:短视频、直播电商持续获取份额。虽移动互联网流量总体趋于平稳,但短视频流量持续增长,以快手为例其一季度总流量同比增长51%;618期间,抖音电商直播总时长累计4045万小时,参与商家数量同比增长159%,也凭借“东方甄选”直播间迎来关注度的提升。21年直播电商行业GMV约2万亿,在电商中的份额约20%,我们预计直播电商份额将持续提升。

在广告主端更加注重投放ROI、用户端更加习惯在线上进行商品与服务的消费、流量端向短视频与直播电商倾斜的趋势之下,我们认为电商、本地生活与短视频平台有望获得更多的营销投放预算,其广告营销收入将有更稳健的表现。具体来看各主要平台:

1、快手:总流量驱动广告营销收入增长稳健:快手一季度广告单价(eCPM约15-16元)同比环比均有一定降低,但总流量(日活*时长)增长强劲,同比增长51%,其中DAU、时长分别增长17%与29%。虽然广告单价在宏观经济背景下有一定压力,但总流量驱动的广告展示次数提升,仍然推动广告营销收入增长。

2、美团:有望随外卖、到店&酒旅的活跃商家数、GTV的恢复而增长。一季度美团在线营销服务收入70.19亿元,同比增长24%,虽在总收入中占比仅约15%,但其毛利率较高,对经营利润率的贡献较大。外卖、到店&酒旅的广告变现率相对稳定,分别约1-2%、5-6%,广告收入有望随下半年平台GTV的恢复而增长;另一方面,活跃商家数不断增长,1Q22达到9万家,广告收入也将随更多商家的入驻而迎来增长。

3、腾讯广告阶段性承压,看好视频号商业化增量。受教育、互联网等行业的需求疲软及监管变化的影响,腾讯广告营销收入阶段性承压,1Q22同比降低17.6%。视频号当前DAU约3亿,用户时长约30min,用户体量已与快手接近,我们认为依托微信庞大的用户体量、朋友圈&小程序生态,看好其广告变现空间。我们以中期内5亿DAU、40min时长为基础,测算若eCPM在25-45元之间、广告加载率在3%-5%之间,视频号信息流广告营销收入预计在148-443亿之间,对腾讯整体广告营销收入的带动比例在17%-50%(以21年广告营销收入为基础)。

4、爱奇艺广告承压但会员稳健,实现首季度盈利。一季度爱奇艺广告营销收入同比降低30%,疫情因素以外,主要是一季度上新综艺和剧集数量显著降低,导致综艺招商表现平淡;但在降本增效之下,一季度公司首次实现季度盈利。在上新内容减少的情况下,会员收入仍实现4%增长,也体现出付费会员业务在外部环境承压时,相对广告的表现更加稳健。

投资建议:

在疫情与经济消费承压之下,广告主更加注重投放ROI、用户更加习惯商品与服务的线上消费、流量向短视频与直播电商倾斜,电商、本地生活与短视频平台获得更多的投放预算,其广告营销收入表现在过去几个季度更加稳健,我们预计在疫后消费复苏的过程中,上述平台的广告营销业务的韧性将延续。推荐快手(一季度费用缩减&流量增长超预期,提出“新市井”愿景内循环广告有望更加稳定,年内国内经营利润转正可期)、美团(下半年外卖与到店酒旅有望迎来恢复,“万物到家”长期愿景空间广阔)

其余平台中,虽腾讯一季度广告营销收入承压,但视频号当前拥有超过3亿日活规模,关注下半年加速商业化后带来的增量业绩。推荐腾讯(关注视频号商业化进展,海外游戏增速仍快,看好Q3广告等业务回暖)

风险提示:疫情反复的风险;消费与经济增长疲乏的风险;用户消费习惯固化的风险;线下消费场景转移线上困难的风险;广告主预算大幅收紧的风险;用户关闭推荐算法服务的风险;广告内容审核成本提升的风险。

注:我们在此梳理和汇总各互联网公司的广告与营销业务,虽然各公司对于广告业务的定义、口径以及业务名称不完全相同,但基本均是平台为品牌、商家或各类行业的广告主提供在线营销服务。部分电商公司的广告营销服务收入与平台佣金不拆分披露(如阿里巴巴的“CMR收入”、京东的“平台及广告服务收入”),但此处我们着重比较平台一季度广告营销收入的增长速度,略有误差但影响有限。此外,关于各类公司广告业务口径的具体定义详见报告附录,正文中不再赘述,统一以“广告营销收入”表述。

【正文】

1、互联网广告营销收入:电商&本地生活展现出较强韧性

一季度广告营销收入增速同比有所下降。整体而言,互联网公司一季度的广告营销收入增速较去年同期均有所放缓,其中阿里巴巴、美团、百度、腾讯、爱奇艺广告一季度广告营销收入增速,同比去年同期增速,分别下降39.7pct/73.9pct/33.5pct/40.8pct/54.9pct,主要还是受到疫情、经济消费承压的影响。

电商及本地生活类广告营销收入增速更加稳健。但各平台广告营销收入表现在一季度也有明显的分化,电商、本地生活平台的广告营销收入,同比增速多在20%以上;非电商场景的广告营销收入同比增速多在10%以下,腾讯、百度、爱奇艺等公司广告营销收入同比负增长。

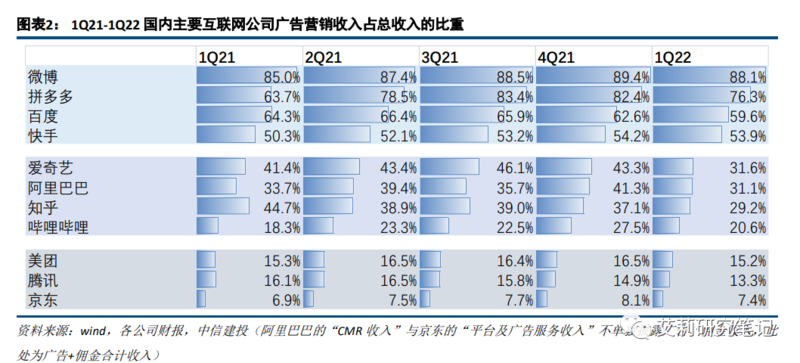

从广告营销收入占比来看,快手广告营销收入占收超过50%,腾讯、美团在20%以内。从广告营销收入占比情况来看,1Q22各公司广告营销收入占比超过50%的公司包括微博(占比88.1%)、拼多多(占比76.3%)、百度(占比59.6%)、快手(占比53.9%);其余公司广告营销收入占比基本在10-30%之间,其中腾讯、美团、哔哩哔哩、阿里巴巴的广告营销收入占比分别为13.3%、15.2%、20.6%、31.1%,广告收入占比相对最低的是京东,占比为7.4%。

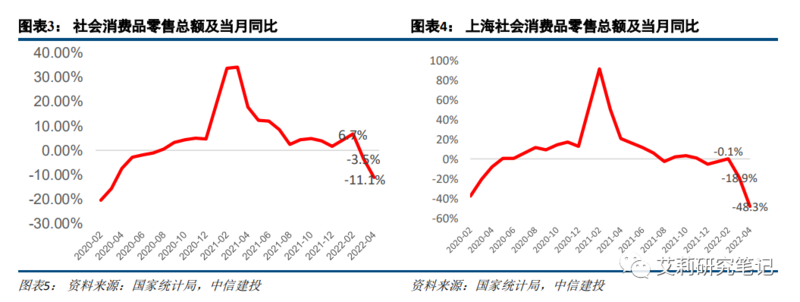

3月下旬以来,上海/北京等重点城市的疫情复发,线上、线下消费均受到明显影响。3-4月社零总额下滑明显,全国社零同比增速22年3月进一步降至-3.5%,22年4月转为-11.1%,上海地区影响尤为明显,4月社零同比下滑48.3%,下滑程度高于2020年1-2月疫情期间。一季度电商与本地生活广告仍表现出一定韧性,我们认为背后主要是三个原因:

1、电商与本地生活更靠近交易环节。相对资讯、内容与搜索等场景,电商与本地生活平台离用户的交易环节更近,从投放广告到完成转化的链路相对更短,电商与本地生活获得了更高的广告主预算份额。

2、品牌/商家预算收紧,更注重投放ROI,效果广告获更多份额。电商、本地生活平台的广告主要为效果广告,可以引导用户的点击(CPC)与交易(CPS),在一季度宏观环境的影响下,广告主预算趋紧,因而更注重ROI,品牌与商家或在效果与品牌广告中,有更多预算偏向效果广告。2020年疫情下,我们已经看到效果广告相对品牌广告份额的提升,从2019年的49.6%提升至2020年的65.10%,同比提升15.5pct。电商类广告规模也从2019年的39.6%提升至2020年的45.9%,预计22年将进一步提升至47.2%。

3、两年疫情教育,各品类商品与服务的线上渗透率持续提升。虽一季度社零增速进一步放缓,但电商、外卖等线上消费增速仍快于消费大盘,各类商品线上渗透率持续提升。22年3-4月实物商品网上零售额占社零总额的比重分别为25.96%、25.88%,分别同比去年同期提升1.57pct、2.64pct,外卖对餐饮业的线上渗透率也从疫情前19年的14.6%上升至2021年的20.4%,提升5.8pct。我们认为这背后,一方面是2020年疫情以及21年多个地区的疫情复发,进一步教育了用户在线上购买商品、服务或餐饮的消费习惯,另一方面电商、外卖等品类的线上渗透率目前仅20%左右,仍有提升空间,我们认为各类商品服务的线上渗透率提升是长期趋势。

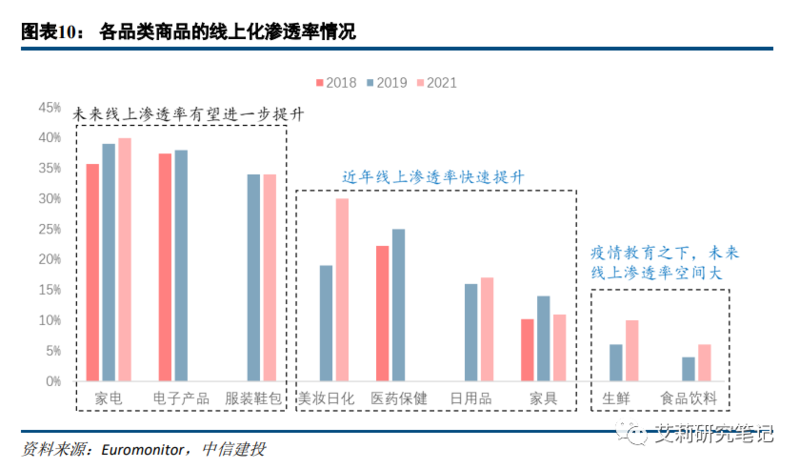

4月疫情进一步教育用户,生鲜、医药等品类线上渗透率空间大。3月底-5月上海、北京等城市疫情复发,用户主动在线上购买生活必需品、以社区为单位团购蔬菜、生鲜等,进一步教育了用户提升各个品类的线上渗透率。根据Euromonitor,2021年家电、电子产品与服装鞋包等品类的线上渗透率已经在35%-40%,美妆日化、医药保健、日用品与家具等品类的线上渗透率在10%-30%,而生鲜、食品饮料的线上渗透率不到10%,我们认为各个品类长期的线上渗透率都将进一步提升。

2、电商平台广告营销收入:京东、拼多多增长稳健,直播电商持续抢占份额

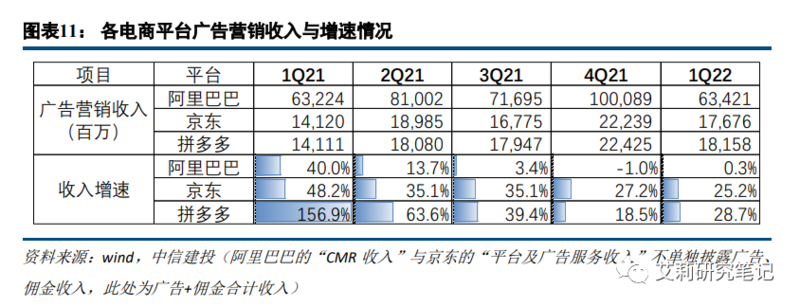

一季度阿里巴巴、京东、拼多多广告营销收入增速分别为0.3%/25.2%/28.7%,除阿里外,京东与拼多多均保持了25%以上的增速。

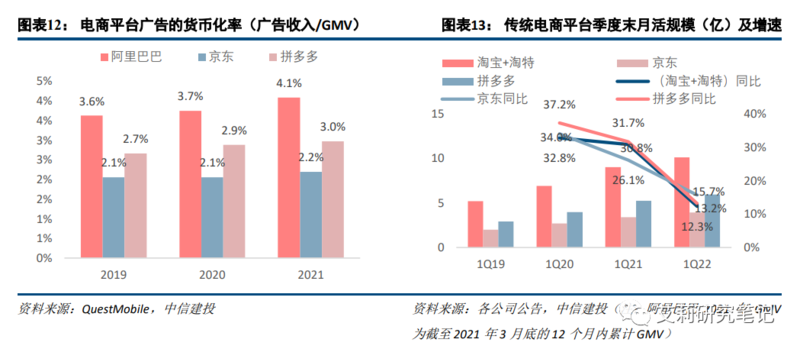

其中阿里巴巴、拼多多广告货币化率已较高。按货币化率来看,阿里巴巴广告的货币化率(广告收入/GMV)更高,2021财年时已达到4.1%,高于京东、拼多多1.9pct/1.1pct

传统电商平台用户增速明显放缓。2022年3月,淘宝+淘特、京东、拼多多的月活用户数分别为10.1/3.9/5.9亿,同比增速分别为降至12.3%/15.7%/13.2%,相较过去几年一季度的增速有明显放缓。

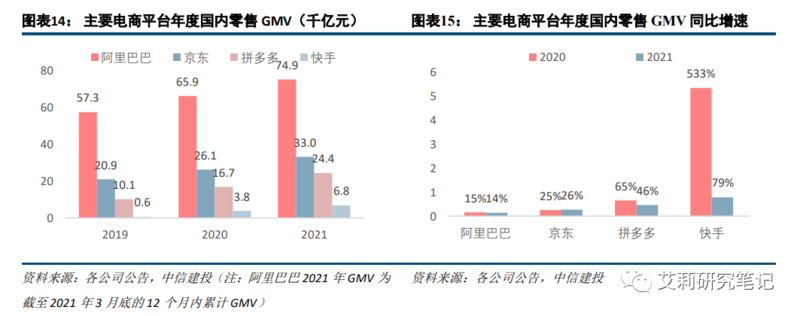

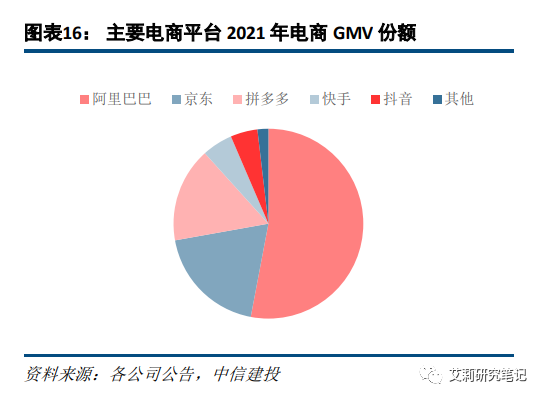

虽然各公司未披露一季度 GMV,但从2021年GMV来看,阿里巴巴、京东、拼多多分别为7.5万亿、3.3万亿、2.4万亿,同比分别增长14%、26%、46%,阿里巴巴基数较高,在电商大盘中份额超过50%,预计阿里一季度 GMV的增速在主要平台也相对较低。

快手电商内循环广告增速明显高于传统电商。据测算,快手一季度与电商相关的外循环广告营销收入增速约48%,明显高于传统电商平台,这背后:

1)快手GMV基数较小:21年快手平台GMV约分别是阿里、京东、拼多多的10%、20%、30%;2)直播电商市场份额不断提升:根据艾瑞数据,直播电商相对电商整体规模的份额持续扩张,从2018年的不到2%,迅速增长至21年的超过20%。直播电商依托快手、抖音等短视频与直播平台,有更长的用户时长。根据QuestMobile,2022年3月,抖音、快手观看直播的用户占比分别为87.3%/86.5%,人均单日使用时长分别为109.1/108.3分钟,显著高于淘宝的20.6%、22.3分钟。

随着抖音、快手等直播电商平台在电商大盘中获得更高的份额,预计直播电商平台也有望获取更多品牌/商家的广告预算。

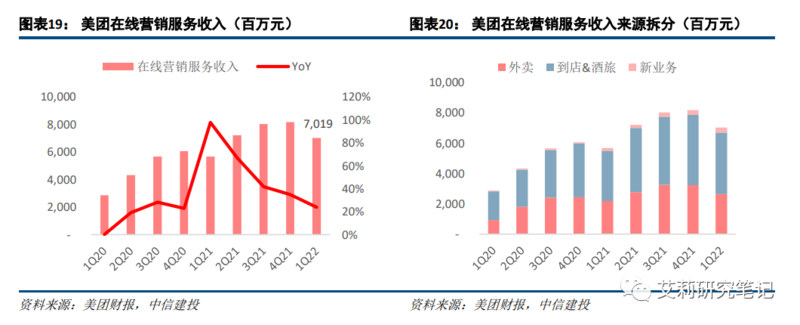

3、本地生活:GTV/活跃商家数有望恢复,外卖、到店酒旅广告收入稳健

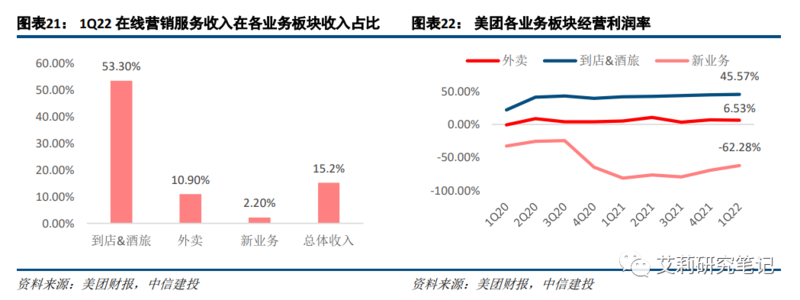

美团在线营销收入主要来自到店&酒旅、外卖,占总收入比重约15%。1Q22美团实现在线营销服务收入70.19亿元,同比增长24%,其中来自外卖、到店&酒旅、新业务的在线营销收入分别为26.39亿、40.64亿、3.16亿,同比分别增长20%、23%、101%。在线营销服务收入占美团总收入的比重基本保持在15%-17%,1Q22占比为15.2%。

在线营销服务高毛利,到店酒旅经营利润率高。虽然在线营销服务在总收入中占比仅约15%,但其毛利率较高,对经营利润率的贡献较大。如对于到店酒旅业务而言,其1Q22的在线营销服务收入比重为53.3%,远高于外卖与新业务的10.9%与2.2%,因而到店酒旅的经营利润率远高于外卖与新业务,1Q22的经营利润率分别为45.57%、6.53%、-62.28%。

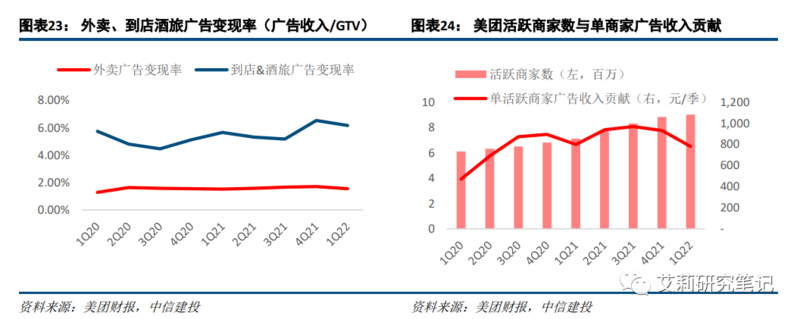

随着活跃商家数、商家预算、GTV提升,美团广告营销收入有望保持稳健增长。美团广告营销收入等于GTV乘以广告变现率,外卖、到店&酒旅的广告变现率相对稳定,其中外卖约1-2%,到店&酒旅则在6%左右,广告收入将随GTV的增长而增长;另一方面,美团广告收入等于活跃商家数乘以单个商家的收入贡献,从最近几个季度来看,单个活跃商家广告收入贡献约在900-1000元/季,而活跃商家数不断增长,1Q22达到9万家,未来广告收入也将随着更多活跃商家的入驻、单个商家的广告预算的增长而增长。

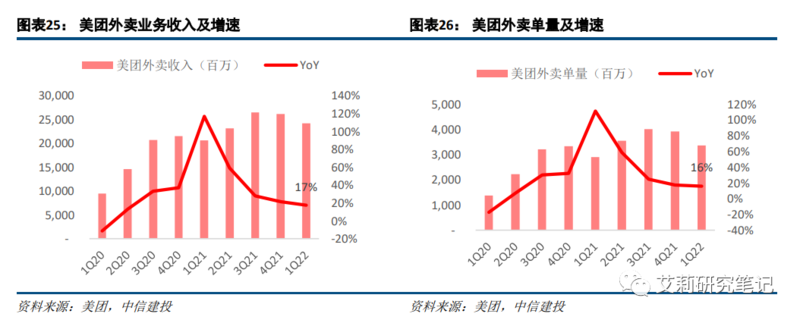

美团一季度餐饮外卖订单量增长稳定,客单价提升超预期。一季度美团广告营销收入同比增长23.9%,其中餐饮外卖的广告营销收入同比增长20.4%。这背后是外卖订单量增长稳健,一季度为33.62亿笔,同比增长15.8%。此外,一季度餐饮外卖交易用户数、交易频次均同比增加,中高频用户的交易频次增速超过了平均水平,我们认为这也部分带动一季度餐饮外卖的客单价同比提升,可以看到在一季度全国餐饮收入同比仅增长0.5%之下,有更多用户选择餐饮外卖,且老用户也提升了餐饮外卖频次。长期来看,餐饮外卖相对整体餐饮的渗透率将持续提升,美团餐饮外卖相关的广告营销收入有长期增长潜力。

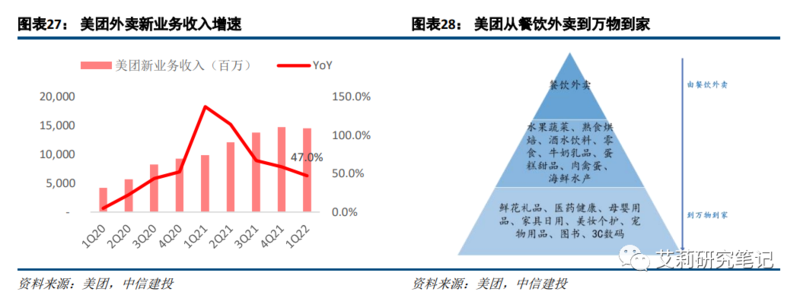

新业务增长高潜力,看好“万物到家”的长期成长空间。一季度美团新业务相关的广告营销收入增速为101.1%,远高于其他领域,但主要是基数较小(1Q21仅1.6亿收入)。具体来看,美团优选加强数字化运营和履约,“农鲜直采”、“全国集采”占比增加;美团团购订单量同比增长70%,突破390万单;GTV同比增长80%;美团买菜订单量同比增长120%,日单量创历史新高。整体来看,公司未来将逐步优化大型专卖店、超市商家的运营,从餐饮外卖转向“万物到家”,成长空间广阔。

4、关注腾讯视频号商业化增量、快手流量驱动收入增长

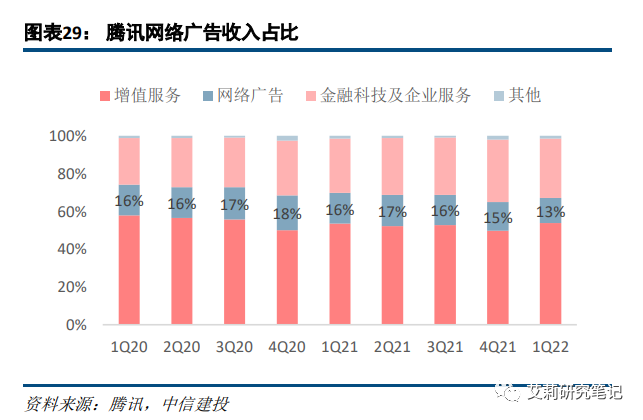

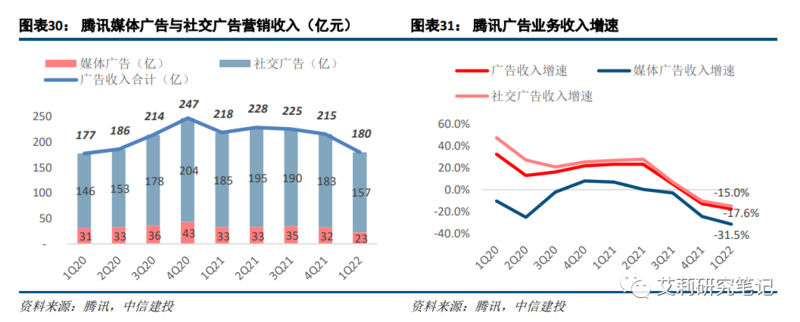

1Q22腾讯广告收入同比降低17.6%,其中媒体广告、社交广告营销收入分别降低31.5%、15%。主要是受教育、互联网、电商等行业的需求疲软以及监管变化的影响。从收入占比来看,1Q22腾讯网络广告收入占比为13%,同比降低3pct,环比降低2pct。

1)社交广告:一季度 收入157 亿,同比下降15.1%,环比下降14.2%,主要因为移动广告联盟业务受监管影响,收入大幅下滑,同时,公众号内的订阅列表广告拉动公众号广告有所增长,部分抵消了联盟广告营销收入下滑;

2)媒体广告:一季度收入23 亿元,同比下降30.3%,环比下降28.1%,反映了腾讯新闻及腾讯视频等媒体广告的收入下滑,部分被冬奥会的广告营销收入所抵销。

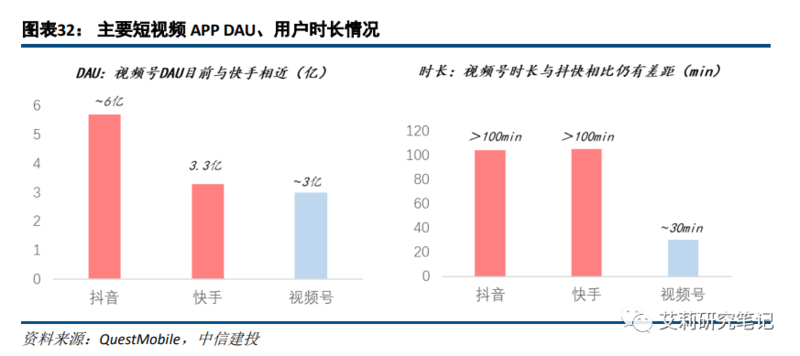

视频号日活体量接近快手,时长与抖快相比仍有差距。根据QuestMobile,截至22年5月,抖音(主站+极速版+火山版)、快手(主站+极速版)的DAU分别为5.7亿、3.3亿,主站的用户时长均超过100min;而当前视频号的DAU约为3亿,用户时长约30min,用户体量已与快手接近,但时长与抖快相比仍有较大的提升空间;当前视频号虽未大规模商业化,但用户价值潜力较大。

微信加速引流视频号直播,后续商业化空间大。2021年底以来,视频号加速举办线上演唱会直播,包括周杰伦、崔健与罗大佑等,我们认为主要是依托社交转发、朋友圈分享等路径,培养用户点击使用视频号及直播功能的习惯。此外,视频号今年也首次宣布参与618活动“直播好货节”,并推出多项流量激励扶持商家。

我们认为依托微信庞大的用户体量、朋友圈&小程序生态,视频号变现空间较大。具体商业模式包括广告、电商、直播打赏等,看好广告变现空间,当前视频号已推出账号加热功能(类似抖音DOU+/快手粉丝头条),信息流广告有望下半年正式推出,视频号有机会成为小程序生态的商家/品牌稳定投放的流量渠道(21年小程序日活4.5亿,零售、旅游和餐饮行业交易额同比增长超100%)。

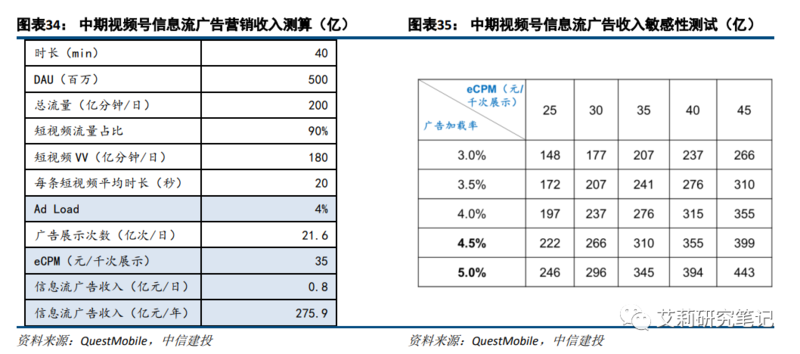

中期来看,视频号有望为腾讯社交广告带来100亿+收入增量。我们以5亿DAU、40min时长为视频号中期内信息流广告收入的测算基础。假设短视频流量占比为90%(10%为直播)、每条短视频平均时长约20s,广告加载率为4%,eCPM为35元/千次展示,则视频号年收入测算约276亿。作敏感性分析,若eCPM在25-45元之间、广告加载率在3%-5%之间,则视频号信息流广告营销收入预计在148-443亿之间,则对腾讯整体广告营销收入的带动比例在17%-50%(以21年广告收入为基础)。

快手一季度广告单价承压,但总流量超预期推动广告增长。在一季度经济消费承压的环境下,信息流广告竞价环境平淡,快手eCPM约15-16元,同比环比均有降低。但是一季度快手总流量增长强劲,同比增长51%,其中DAU与用户时长分别增长17%与29%,DAU达到3.4亿,时长来到126min。总流量的提升与广告加载率的同比提升,共同推动广告展示次数提升,虽然单价降低,但仍然推动广告营销收入的整体增长。

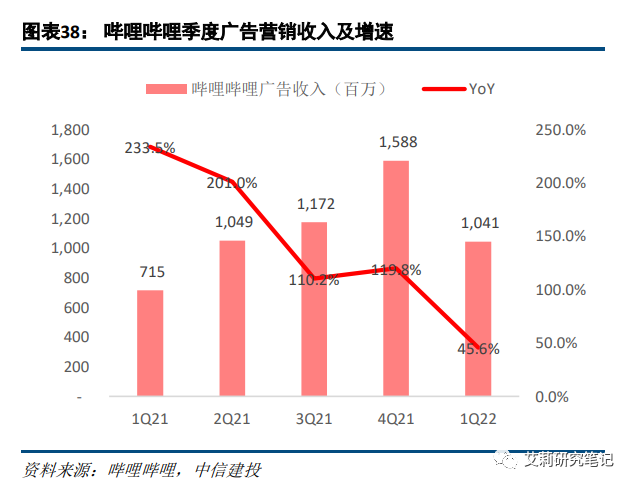

哔哩哔哩一季度广告低于预期,关注三季度起恢复情况。哔哩哔哩一季度广告收入10.41亿,同比增长45.6%,增速远低于前几个季度100%以上的增速,环比降低34.4%,受到疫情、经济与消费较大的影响,预计Q2广告营销收入继续承压,Q3起有望恢复。一季度短视频形态的StoryMode 总VV同比增长84%,高于PUGV 50%-60%的增速,占VV大盘的比重已经提至20%,短视频形态广告变现效率更高,关注StoryMode整体渗透率的提升对哔哩哔哩广告的拉动作用。

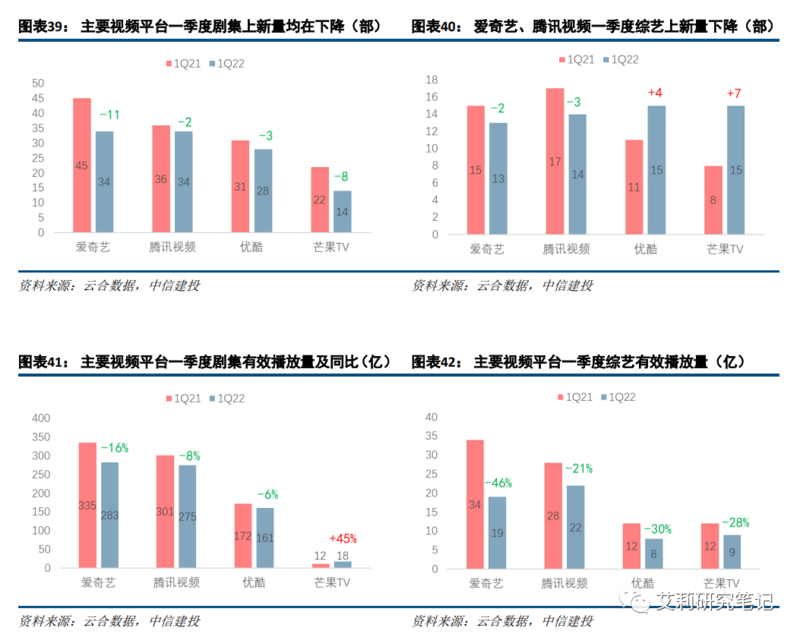

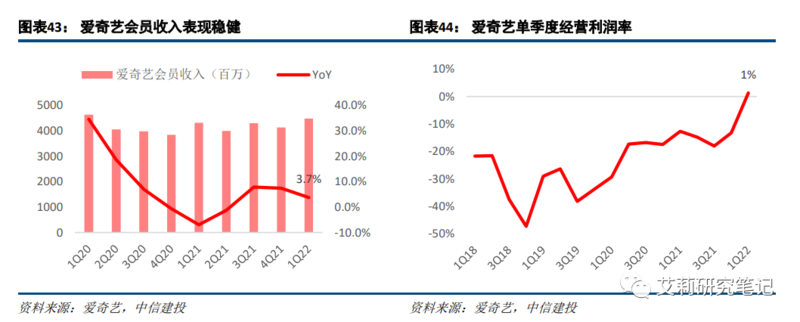

爱奇艺一季度新内容少致广告收入降低,但带来季度盈利。一季度爱奇艺广告营销收入同比降低30%,疫情因素以外更多的是一季度上新综艺和剧集数量显著降低,导致综艺的软广招商、前后贴片等广告数量均降低。据云合数据,一季度爱奇艺上新剧集34部,同比降低11部,上新综艺13部,同比降低2部,爱奇艺一季度上新内容的收缩程度在四个视频平台中最大。在播放量上,爱奇艺一季度剧集有效播放量283亿,同比降低16%,综艺有效播放量19亿,同比降低46%,播放量的降低程度也在四个平台中最大。

一季度广告承压,但会员服务表现稳健。一季度上新内容数量的减少直接带来成本的降低,一季度毛利率为18%(同比+7.3pct,环比+6.1pct),公司首季度实现盈利,一季度营业利润为9341万(1Q21为亏损10.1亿),调整后净利润为1.6亿(1Q21为亏损10.0亿),调整后净利润率为2.2%(同比+15pct,环比+15.8pct)。公司一季度 会员服务营收45亿元,同比增长4%,提价后本季度付费用户为1.01亿保持稳定,ARPPU继续提升至14.7元(同比+7.7%,环比+3.7%),整体来看,爱奇艺付费会员业务在宏观经济承压时,相对广告更加稳健。

投资建议:

在疫情与经济消费承压之下,广告主更加注重投放ROI、用户更加习惯商品与服务的线上消费、流量向短视频与直播电商倾斜,电商、本地生活与短视频平台获得更多的投放预算,其广告营销收入表现在过去几个季度更加稳健,我们预计在疫后消费复苏的过程中,上述平台的广告营销业务的韧性将延续。推荐快手(一季度费用缩减&流量增长超预期,提出“新市井”愿景内循环广告有望更加稳定,年内国内经营利润转正可期)、美团(下半年外卖与到店酒旅有望迎来恢复,“万物到家”长期愿景空间广阔)

其余平台中,虽腾讯一季度广告营销收入承压,但视频号当前拥有超过3亿日活规模,关注下半年加速商业化后带来的增量业绩。推荐腾讯(关注视频号商业化进展,海外游戏增速仍快,看好Q3广告等业务回暖)

风险提示:疫情反复的风险;消费与经济增长疲乏的风险;用户消费习惯固化的风险;线下消费场景转移线上困难的风险;广告主预算大幅收紧的风险;用户关闭推荐算法服务的风险;广告内容审核成本提升的风险。